Aktuálně máme 25. 5. 2022 a index S&P 500 je na hraně přechodu do tzv. medvědího trhu = poklesl o 19 % (medvědí trh začíná, když index klesne o 20 % od posledního maxima). Co konkrétně to pro všechny z nás znamená? Tak pěkně postupně…

Co to je Index S&P 500

S&P 500 je označení pro akciový burzovní index, který nám ukazuje výkonnost 500 největších akciových společností, které se obchodují na amerických burzách s cennými papíry. Jde o jeden z nejznámějších a nejvíce sledovaných akciových indexů a mnoho významných obchodníků jej považuje za nejlepší ukazatel amerického akciového trhu.

Mezi těchto 500 akciových společností patří např. Apple, Microsoft, Amazon, Tesla, Meta (Facebook), Coca-Cola, Walt Disney, Visa, Mastercard, NVIDIA, Intel, McDonald’s, NIKE ad.

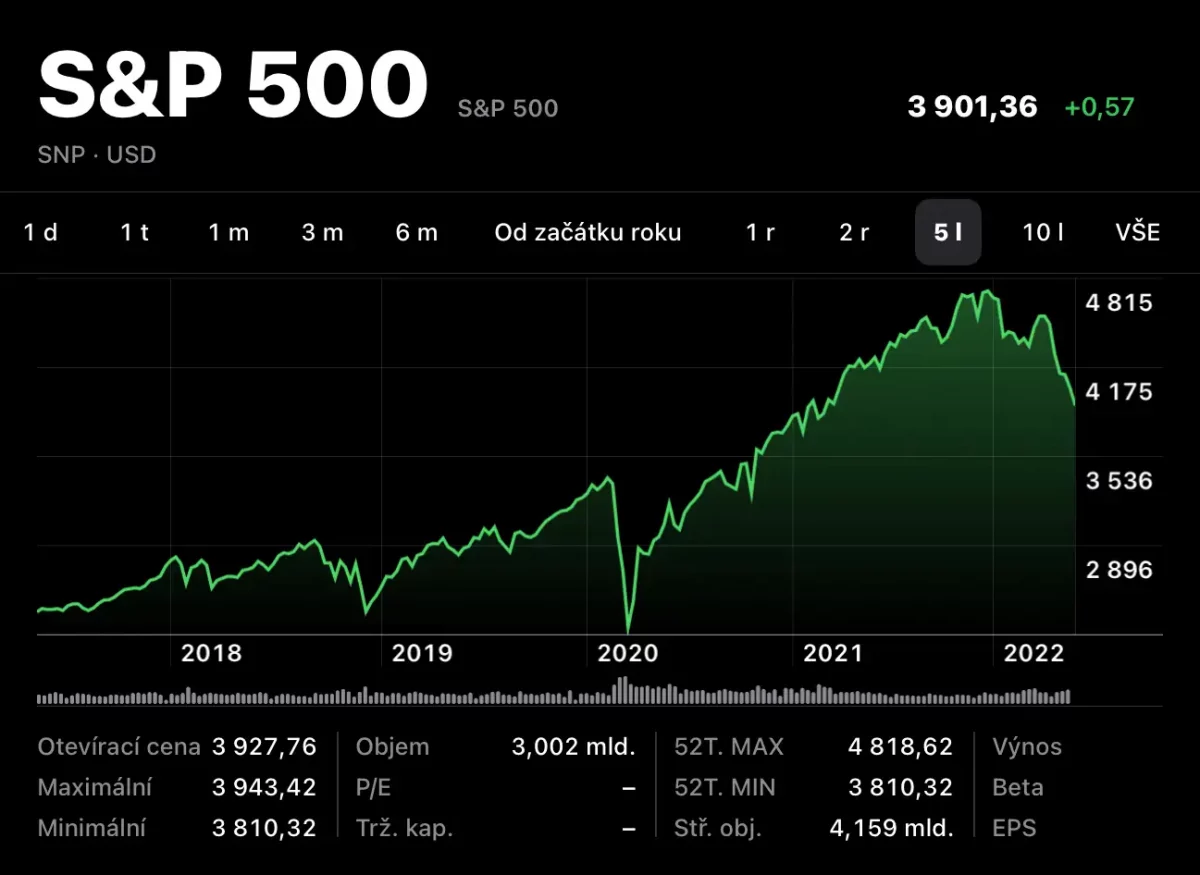

Index S&P 500 a vývoj 5 let zpět

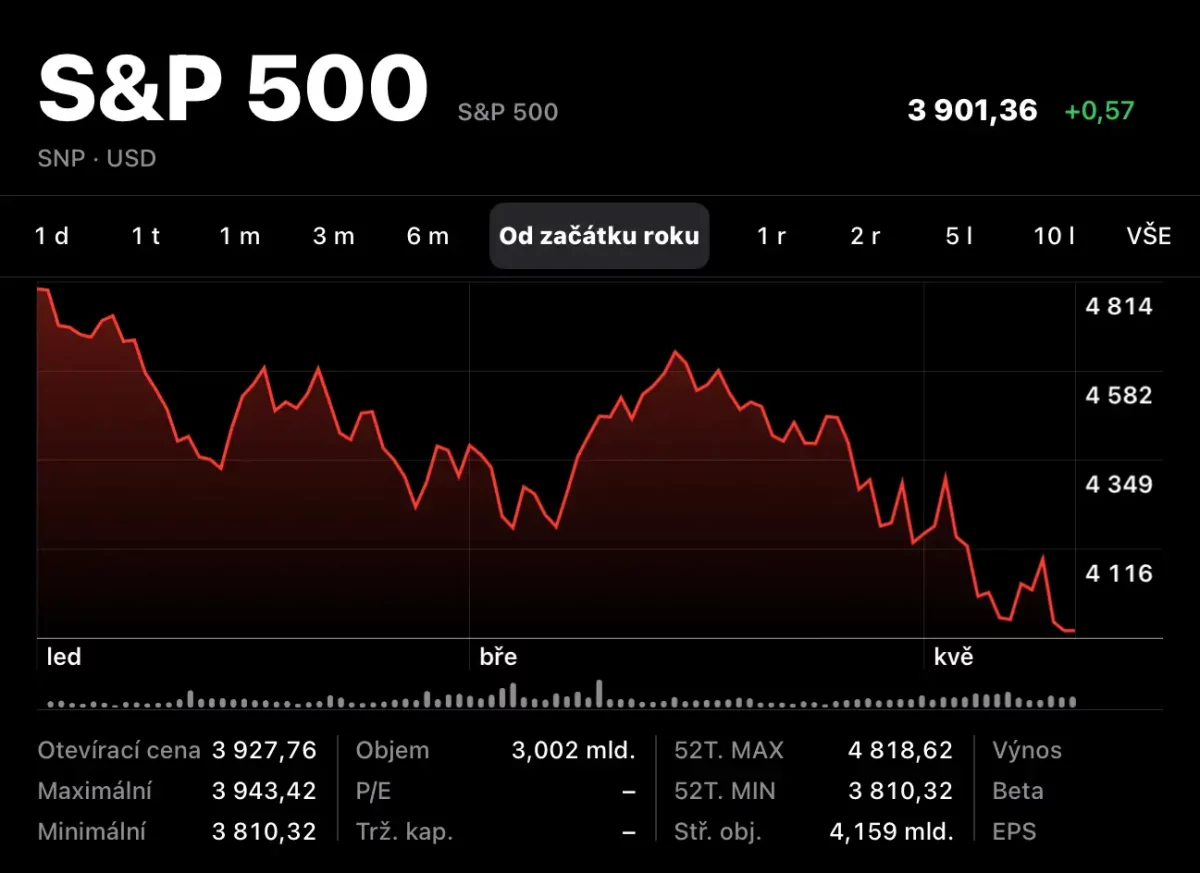

Index S&P 500 a vývoj od ledna roku 2022

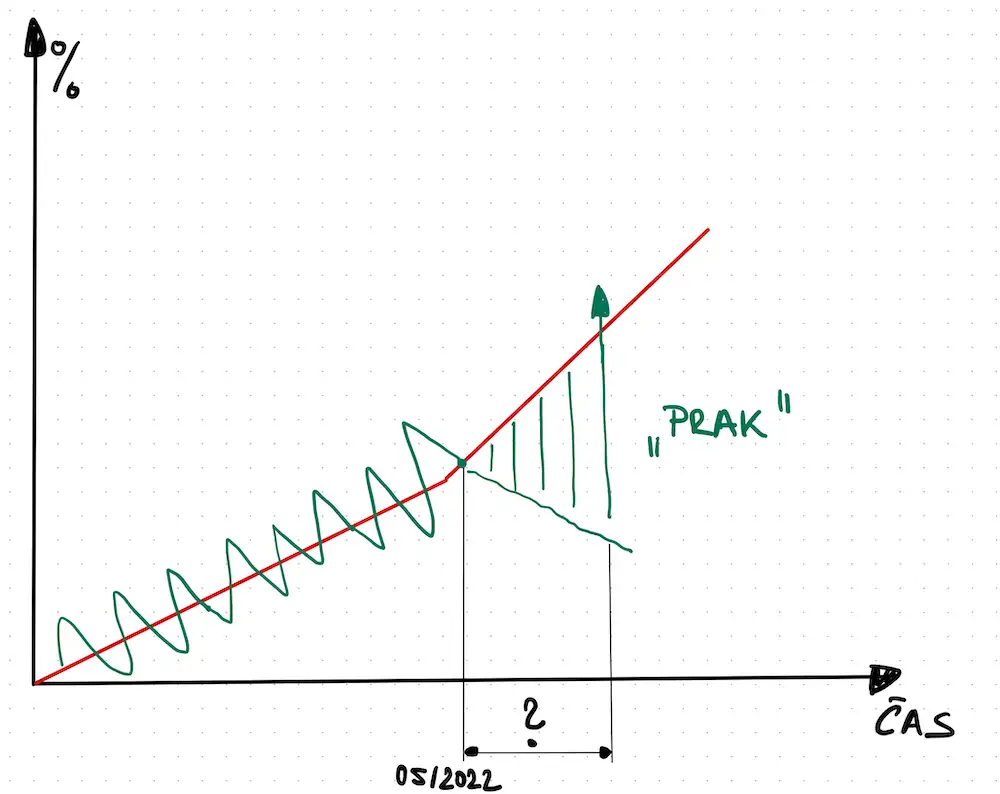

Efekt „praku”

ČERVENÉ KŘIVKA – vnitřní hodnota firmy je nezávislá na tržní hodnotě cenného papíru (akcie)

Zjednodušeně, červená křivka vyznačuje dlouhodobý růst firmy. Tzn. firmy typu Microsoft, Apple, McDonald’s, Coca-Cola,… generují zisk tím, že vyrábějí zboží, které lidé kupují. Tyto firmy pracují bez ohledu na to, zda v ně investoři věří, nebo nevěří = kupují jejich akcie, nebo nekupují.

ZELENÁ KŘIVKA – tržní hodnota akcií vyplývající z „nálady” investorů na trhu

Zelená křivka nám zjednodušeně ukazuje vývoj ceny akcií (nahoru, dolů). Hodnotu akcií určuje nabídka/poptávka. Když tedy vidíme pokles, neznamená to, že firmy krachují. Jen se snižuje poptávka po jejich akciích a díky tomu samotné akcie klesají = jsou levnější.

Na burze je to podobné jako v supermarketu

Pokles akcií si můžeme představit podobně jako v supermarketu, když je za zvýhodněnou cenu mléko a cukr. Při takové příležitosti vždy vidíme spoustu lidí, kteří mají své nákupní koše plné mléka a cukru. Je mléko a cukr v horší kvalitě, než před slevou? Není! Jediným rozdílem je, že je levnější. Ve světě akcií to znamená, že za stejné peníze můžeme nakoupit více akcií, protože jsou levnější. Ovšem pozor, důležité je následně držet nakoupené akcie, dokud jejich cena nebude vyšší. Jinak bychom v případě prodeje mohli realizovat ztrátu.

Na obrázku výše můžeme vidět hodně zjednodušený efekt praku. Co z toho vyplývá? V případě přechodu do klesajícího trhu budeme stále dokupovat akcie ve výprodejích, až se jednoho dne vývoj obrátí do růstového trhu a poptávka po našich akciích bude mnohem vyšší, než jsme je nakoupili = prak vystřelí.

Nesázejte pouze na jednoho koně

Efekt praku může fungovat pouze za předpokladu správně rozloženého portfolia. Některé firmy totiž mohou zkrachovat a pokud nemáme portfolio dostatečně diverzifikované (rozložené), můžeme realizovat skutečnou ztrátu. „Zkažené mléko už nikomu neprodáme“.

S příchodem Covidu 03/2020 jsme mohli vidět „prak“, který rychle vystřelil nahoru. Díky tomu hodně investorů zjistilo, že v rostoucím, tzv. býčím trhu, mohli skrze aplikace nakupovat v podstatě cokoliv a portfolio jim rostlo. Spousta startup investorů tak nabyla dojmu, že investování rozumí a s podporou youtube návodů si nakoupili různé akcie společností. Otázkou bude, pokud nastane dlouhodobý klesající medvědí trh, jak budou tito investoři silní v držení svých pozic.

Za nás doporučujeme nesázet na jednoho koně, ale raději kupovat celou stáj. A to skrze rozumně rozložené ETF produkty nebo aktivně řízené fondy s profesionální správou portfolio manažerů.

Co teď IDEÁLNĚ udělat, abychom situace využili

Pokud nám to finanční možnosti dovolí, doporučujeme u pravidelných investic zvýšit měsíční úložky do rozumně rozložených portfolií. V případě větších propadů využít i jednorázových úložek. Jen pozor, nikdo neví, jak dlouho se může trh propadat. Proto u akciových produktů doporučujeme minimální horizont 10 let a déle.

V případě, že vás informace zaujaly a chcete konzultovat své investiční portfolio, kontaktujte nás.

Pokud jste ještě investovat nezačali, přečtěte si, jak s investicemi pracujeme my

Váš záměr s vámi vždy nezávazně prokonzultujeme a doporučíme jednu z následujících variant:

- Do 2 milionů sestavujeme portfolia podle našich zkušeností a znalostí. Vzděláváme se jak interně, tak externě – zejména čerpáme a absolvujeme objektivní investiční školení od společnosti KFP a společnosti Moneco.

- Od 2 do 10 milionů doporučujeme službu Moneco – ASSISTANCE, kde na základě požadavků dojde k sestavení individuálního a objektivního investiční portfolia. Portfolio je složené z vybraných produktů na bázi provizního poradenství. Toto portfolio se v rámci pravidelných servisních intervalů vyhodnocuje a může docházet k odbornému rebalancování (úpravám).

- Od 10 milionů už doporučujeme službu Moneco – CARE. Jedná se o specializovanou a profesionální péči o zákazníka díky WEALTH MANAGEMENTU. Služba funguje na principu placeného investičního poradenství. Zákazník platí kvartálně fakturu za poradenské služby. Služba využívá především ETF produktů.

- Od 100 milionů majetku a více doporučujeme službu Moneco – Family Office. Jde o individuální poradenství, a to nikoliv (pouze) kam investovat, ale jakým způsobem organizovat investice a správu majetku. Služba je vysoce individuální a obsahuje zapojení dalších specialistů – advokátů, daňových poradců, investiční společnosti apod.